Οργανωμένο λιανεμπόριο: Η αυξημένη συγκέντρωση, η αντεπίθεση της ιδιωτικής ετικέτας και οι εκτιμήσεις για τη φετινή χρονιά

Τι δείχνει η έρευνα «2022 Retail Battlefield, Market Overview and Retail Landscape» της NielsenIQ

Τρίτη, 18 Απριλίου 2023

Τον παλμό της αγοραστικής συμπεριφοράς των καταναλωτών του 2022 και τις προοπτικές της λιανικής για το 2023 έδωσε η NielsenIQ μέσα από ένα πλήρες σύνολο παρουσιάσεων των ερευνών της στο πλαίσιο του ετήσιου Shopper Trends Event 2023 που πραγματοποιήθηκε στις 30 Μαρτίου 2023, στο Anassa City Events.

Εκτιμώντας την εν λόγω αγορά το 2022, εκείνη διαμορφώνεται περίπου στα 13,5 δισ. ευρώ, με τους δέκα ισχυρότερους παίχτες της λιανικής να έχουν συγκέντρωση κατά 82,3%, σύμφωνα με την παρουσίαση της έρευνας “2022 Retail Battlefield, Market Overview and Retail Landscape” αναφέρει ο Αλέξανδρος Φλώρος, Retail Vertical Leader Mediterranean cluster της NielsenIQ.

Σημειώνεται ότι το οργανωμένο λιανεμπόριο, από το 2010 έως το 2021, παρατηρείται μία ανάπτυξη μόλις 1,3% σε επίπεδο καταστημάτων. «Η συγκέντρωση στο οργανωμένο λιανεμπόριο είναι αποτέλεσμα των επενδύσεων που γίνονται σε αυτό, αλλά είναι και αποτέλεσμα μιας συσπείρωσης και συρρίκνωσης που υπάρχει στο παραδοσιακό» εξηγεί ο κ. Φλώρος περαιτέρω τον λόγο ανάπτυξης του οργανωμένου λιανεμπορίου στην Ελλάδα.

Με +6,4% κινήθηκαν οι ταχυκίνητες κατηγορίες στο συνολικό τζίρο

Όσον αφορά στην εξέλιξη των δύο καναλιών, ήτοι των καταστημάτων της λιανικής και των cash & carry μαζί, το 2022 αυτά αυξήθηκαν με μία τάση 7,1% συγκριτικά με το 2021. «Στο συνολικό τζίρο, οι ταχυκίνητες κατηγορίες κινήθηκαν στο +6,4%, τα bazaar είχαν σχεδόν μία επίπεδη εξέλιξη διατηρώντας το 5,5%, ενώ οι κατηγορίες των φρέσκων προϊόντων κινήθηκε στο 8,3%» επισημαίνει ο Αλέξανδρος Φλώρος. Αναφορικά με το Cash and Carry, ο συνολικός τζίρος αυξήθηκε με 14,7%, αποτελώντας ένα κανάλι το οποίο συνεχίζει να ανακάμπτει ακόμη από τις επιπτώσεις της πανδημίας.

Ο κ. Φλώρος υπογραμμίζει για τις ταχυκίνητες κατηγορίες, μεταξύ άλλων, ότι η μεταβολή της σταθμισμένης τιμής κινήθηκε στο 7,9% το 2022. «Αν αποπληθωρίσουμε τον τζίρο που είδαμε πέρσι στο κανάλι, η συρρίκνωση του όγκου ήταν μόλις στο -1,5%». Σχετικά με τις κατηγορίες τροφίμων, παρατηρήθηκε πληθωρισμός στο 8,2% το 2022 και μία συρρίκνωση της κατανάλωσης στο 1,1%.

Τα προϊόντα ιδιωτικής ετικέτας κινήθηκαν με τάση της τάξεως 17,3% στις πωλήσεις τους στο σύνολο του 2022

Επιπλέον, επικεντρώνοντας το ενδιαφέρον στα προϊόντα ιδιωτικής ετικέτας, εκείνα αύξησαν το μερίδιό τους και έφτασαν στο 23,8% συνολικά με την αγορά των discounters προϊόντων και στο 14,8% στην αγορά δίχως αυτά. Αξιοσημείωτο δε, το γεγονός ότι τα προϊόντα ιδιωτικής ετικέτας κινήθηκαν με μία τάση της τάξεως 17,3% στις πωλήσεις τους στο σύνολο του έτους. «Στην αρχή της χρονιάς, τα προϊόντα ιδιωτικής ετικέτας ήταν πιο συγκρατημένα στη μεταβολή της τιμής, ενώ από τον Μάρτιο 2022 και μετά, αρχίζει σταδιακά ο ρυθμός μεταβολής της τιμής τους να είναι μεγαλύτερος από τον αντίστοιχο των επώνυμων προϊόντων» δηλώνει ο Αλέξανδρος Φλώρος σχετικά με τις κυμάνσεις που γνώρισαν οι τιμές των προϊόντων ιδιωτικής ετικέτας λόγω πληθωρισμού. Επιπλέον, αξίζει να αναφερθεί ότι 2 στα 3 επώνυμα προϊόντα τα οποία πουλήθηκαν, βρίσκονταν κάτω από μία προώθηση (66,7%).

Τι περιμένουμε το 2023

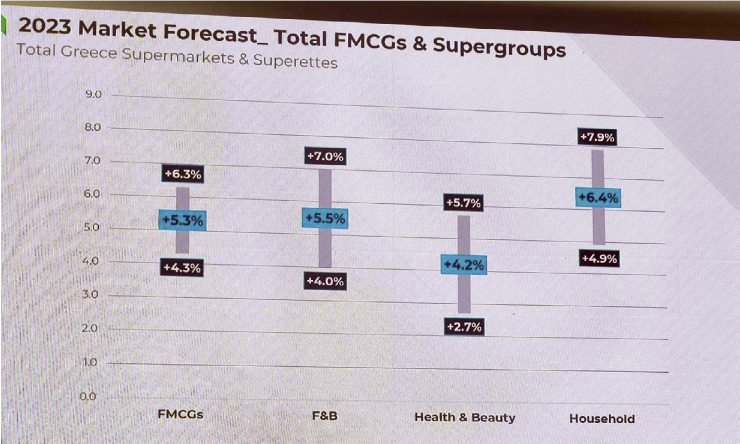

Η αύξηση του πληθωρισμού του οργανωμένου καναλιού, η οποία καθυστέρησε σε σύγκριση με την υπόλοιπη οικονομία της χώρας, θα συντελέσει στην αποκλιμάκωση του πληθωρισμού το δεύτερο μισό του 2023. «Όσον αφορά στο συνολικό καλάθι για τις ταχυκίνητες κατηγορίες, θεωρούμε ότι η αγορά θα κινηθεί στο +5,3% (με συν – πλην μία μονάδα απόκλισης) σε επίπεδο τζίρου» αναφέρει ο κ. Φλώρος, ο οποίος προσθέτει ότι για την επιμέρους κατηγορία των τροφίμων και ποτών, αναμένεται να φτάσει στο +5,5%, με μεγαλύτερη απόκλιση (+4% με +7%).

Πηγή: Food Reporter #0925/2023-03-31